Hypothek für Immobilie auf Mallorca

Mallorca hat alles, was Sie für ein komfortables, sicheres und glückliches Leben brauchen. Und die Möglichkeit, eine Hypothek für den Immobilienkauf auf Mallorca für Ausländer zu erhalten, macht es attraktiver.

Dies ist ein einfacher Prozess, aber es erfordert, dass der zukünftige Kreditnehmer maximale Aufmerksamkeit zum Detail erhält. In diesem Artikel werden wir Ihnen in allen Details erklären, wie Sie eine Hypothek für den Immobilienkauf auf Mallorca im Jahr 2022 aufnehmen können.

2. Wer kann eine Hypothek aufnehmen — Anforderungen an den Kreditnehmer

3. Was verlangen Spaniens Banken von den Kreditnehmern einer Hypothek auf Mallorca?

4. Ist es möglich, eine Hypothek für den Immobilienkauf auf Mallorca aufzunehmen, während Sie in Deutschland sind?

5. Das Verfahren zur Erlangung einer Hypothek

6. Wie viel Kredit kann ich aufnehmen?

7. Arten der Hypothek, Zinssätze

8. Hypotheken-Zinssätze auf Mallorca

9. Kosten für die Erledigung einer Hypothek

10. Vorzeitige Tilgung

11. Umschuldung und Übertrag einer Hypothek auf andere Banken

12. Verkauf von Immobilien mit einer Hypothek

13. Wichtige Punkte, die Sie bei der Beschaffung einer Hypothek beachten sollten

14. Beispiel für die Berechnung einer Hypothek

15. Hypothekenrechner

16. Ist es heute rentabel, eine Hypothek auf Mallorca aufzunehmen?

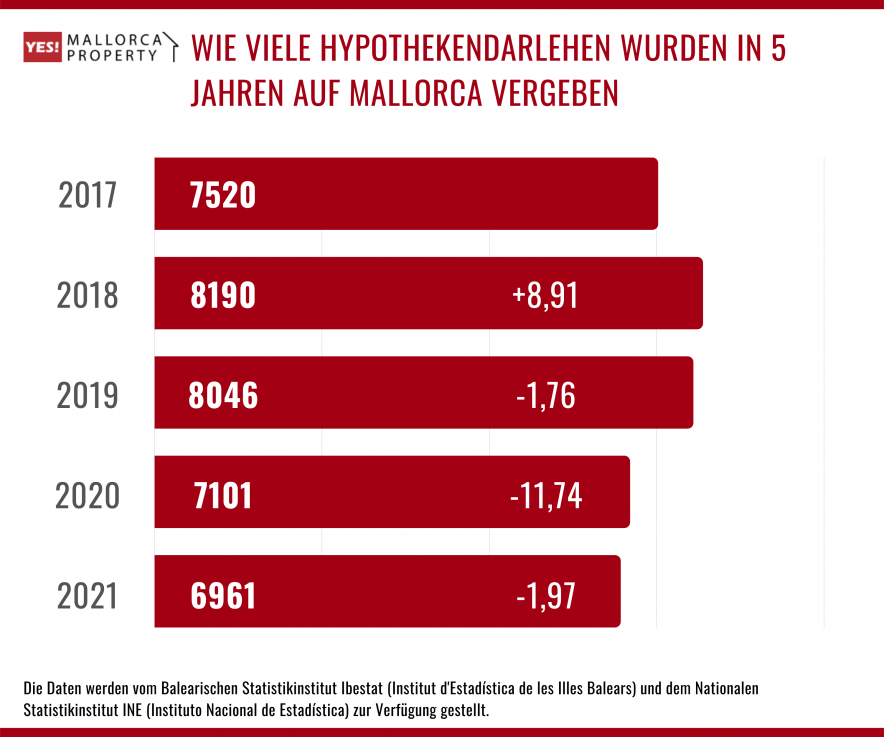

In den letzten 5 Jahren wurde auf Mallorca jede zweite Immobilienverkaufs-Transaktion mit Hypothekendarlehen durchgeführt.

|

Jahr |

Hypothekendarlehen ausgestellt |

% der Gesamtzahl der Transaktionen |

Gesamte Immobilientransaktionen |

Fremdkapital (mil euro) |

|---|---|---|---|---|

| 2022 | 11.365 | 64% | 17.784 | 2.662.967 |

|

2021 |

6.961 |

49% |

14.146 |

1.450.069 |

|

2020 |

7.101 |

66,5% |

10.684 |

1.209.105 |

|

2019 |

8.046 |

57,8% |

13.925 |

1.352.383 |

|

2018 |

8.190 |

52,3% |

15.665 |

1.417.304 |

|

2017 |

7.520 |

47% |

15.893 |

1.207.551 |

Die Daten werden vom Balearischen Statistikinstitut Ibestat (Institut d'Estadística de les Illes Balears) und dem Nationalen Statistikinstitut INE (Instituto Nacional de Estadística) zur Verfügung gestellt.

Für welche Zwecke kann ich eine Hypothek bekommen?

Spaniens Banken haben eine breite Palette von Hypothekenprodukten für verschiedene Zwecke. Es gibt eine Kreditvergabe an Standard-Immobilientypen wie:

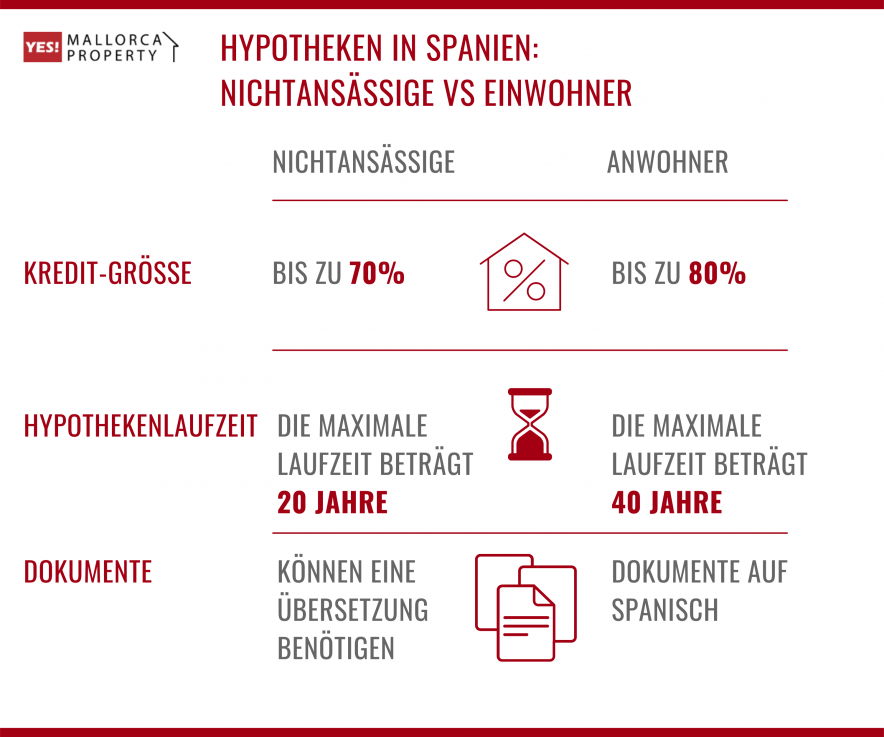

Die meisten Banken Caixabank, Banco Santander, Banco Santander, Banco Sabadell gewähren Kredit Gebietsfremden bis zu 70% und Residenten bis zu 80% des Wertes dieser Immobilienart. Es muss verstanden werden, dass der Kreditnehmer vor der Einreichung der Dokumente eine Ansammlung von mindestens 20% des Immobilienwertes und 10% bis 12% für die Hinterlegung der begleitenden Steuern und Gebühren beim Kauf haben muss.

Es ist auch möglich, einen Bau- oder Renovierungkredit zu erhalten. In diesem Fall kann die Finanzierung 100% der tatsächlichen Baukosten und 70% der Reparatur- oder Reparaturkosten erreichen.

Es ist wichtig zu verstehen, dass das Grundstück bei der Beantragung von 100% der Finanzierung für den Bau eines Hauses nicht in den Darlehensbetrag aufgenommen wird. Eine der wichtigsten Voraussetzungen für den Erhalt eines solchen Darlehens ist die Bereitstellung eines Eigentumsdokuments bei der Beantragung eines Darlehens. Diese Bedingungen können unter dem Link eingesehen werden.

Aber wenn Sie zuerst ein Grundstück kaufen müssen, um ein Haus zu bauen, gibt es kombinierte Programme in Banken. Zum Beispiel bietet Banco Santander ein Hypothekendarlehen-Programm für andere Zwecke an. Dieses Programm ermöglicht es Ihnen, bis zu 60% des Schätzwertes des Grundstücks für den späteren Bau eines Hauses zu erhalten.

Wer kann eine Hypothek aufnehmen — Anforderungen an den Kreditnehmer

Hypothekendarlehen sind sowohl für Einwohner Spaniens und Mallorcas als auch für Nichtansässige offen. Einwohner Spaniens können eine Finanzierung von bis zu 80% des Immobilienwerts beanspruchen. Für Gebietsfremde ist eine Hypothek nicht mehr als 70% des Wohnschätzwertes verfügbar.

Die meisten Banken haben ähnliche Programme. In Wirklichkeit sind viele Banken loyaler gegenüber Anträgen ausländischer Staatsbürger.

Am einfachsten können die Bürger von Mitteleuropa - von Deutschland, Frankreich, den Niederlanden, Österreich - eine Hypothek erhalten. Dies liegt daran, dass ihr durchschnittliches Einkommen deutlich über dem spanischen Durchschnittseinkommen liegt.

Es gibt einige Nuancen bei der Kreditvergabe an Schweizer Bürger. Dies liegt an einem besonderen Steuersystem innerhalb der Schweiz und an den Risiken für die Bank in Form einer möglichen Änderung der Darlehenswährung von ihrem Euro in den Schweizer Franken auf Wunsch des Kreditnehmers.

Dennoch hat die Agentur Yes! Mallorca Property eine Erfahrung mit Schweizer Kreditnehmern. Und nur im März 2022 unterzeichnete das Unternehmen mit Unterstützung der Bank Sabadel mehrere erfolgreiche Hypotheken-Transaktionen für Schweizer Bürger im Wert von 400.000 Euro bis 1.170.000 Euro.

Was verlangen Spaniens Banken von den Kreditnehmern einer Hypothek auf Mallorca?

- Reisepass oder Dokument des Landes, das die Identität bestätigt

Dieses Dokument enthält die meisten Informationen über den Kreditnehmer, an denen die Bank interessiert ist.

- Das geeignete Alter des Kreditnehmers für ein Hypothekendarlehen.

Die meisten Banken legen die Altersgrenzen des Kreditnehmers zwischen 21 und 60 Jahren fest.

Die Daten können sich je nach den Gesetzen des Landes, dessen Staatsangehöriger der Kreditnehmer ist, in eine größere oder kleinere Richtung ändern.

- Bestätigung der Zahlung der Einkommensteuer für natürliche Personen.

Einer der wichtigsten Punkte ist die Bestätigung des Einkommens und der Ausgaben von Einzelpersonen.

Für Steuerinländer Spaniens ist das Beleg das IRPF. Deutsche Steuerinländer erbringen Einkommensteuer.

Die Daten werden für die letzten 2 Jahre bereitgestellt.

- Bestätigung der Zahlungsfähigkeit des Kreditnehmers.

Tragbarkeit der Hypothek zu berechnen, muss das Finanzierungsinstitut natürlich wissen, wie viel Sie verdienen – das belegen Sie mit dem Lohnausweis.

Residenten und Gebietsfremden Spaniens bestätigen das Einkommen, indem sie eine Gehaltsliste für die letzten 2 Monate.

Die monatliche Ausgabe bestätigt der Kreditnehmer mit einem Kontoauszug von seinem Bankkonto für die letzten 3 Monate. Um das Einkommen zu bestätigen, muss auch ein gültiger Arbeitsvertrag vorgelegt werden.

Wenn Sie als selbständig tätig sind, müssen Sie die Bilanzen und Ergebnisse der Einzelfirma erbringen.

WICHTIG: Die Ausgaben dürfen das monatliche Einkommen nicht um mehr als 40% übersteigen.

Für deutsche Staatsbürger ist das «SCHUFA-Auskunft» (Zertifikat Deutschlands) obligatorisch.

Ist es möglich, eine Hypothek für den Immobilienkauf auf Mallorca aufzunehmen, während Sie in Deutschland sind?

Laut einer Analyse des mallorquinischen Immobilienmarktes, die Yes! Mallorca Property durchgeführt hat, entfallen 36% aller Immobilientransaktionen auf deutsche Staatsbürger. Es stellt sich die vernünftige Frage: Ist es möglich, eine Hypothek für den Immobilienkauf auf Mallorca aufzunehmen, während Sie in Deutschland sind?

Residenten Deutschlands und anderer europäischer Länder können nicht nur in Spanien, sondern auch in ihrem Land eine Finanzierung für den Immobilienerwerb auf Mallorca beantragen. Eine wichtige Voraussetzung für den Erhalt einer solchen Hypothek ist die Anwesenheit von Immobilien in seinem Land, die der Kreditnehmer als Sicherheiten zur Verfügung stellen kann.

Die Bedingungen für solche Kredite sind in der Regel schlechter als die der spanischen Banken. Die Rate ist im Durchschnitt um 1% höher. Der Darlehensbetrag ist um 10% -15% niedriger, da die Banken erhöhte Risiken tragen, indem sie den Immobilienkauf in einem fremden Land finanzieren.

Das Verfahren zur Erlangung einer Hypothek

Das Verfahren zur Erlangung einer Hypothek bei spanischen Banken ist für alle Autonomien, einschließlich Mallorca, Standard. Es umfasst 7 Stufen, die im Wesentlichen eine schrittweise Anleitung eines Immobilienkäufers in einer Hypothek sind.

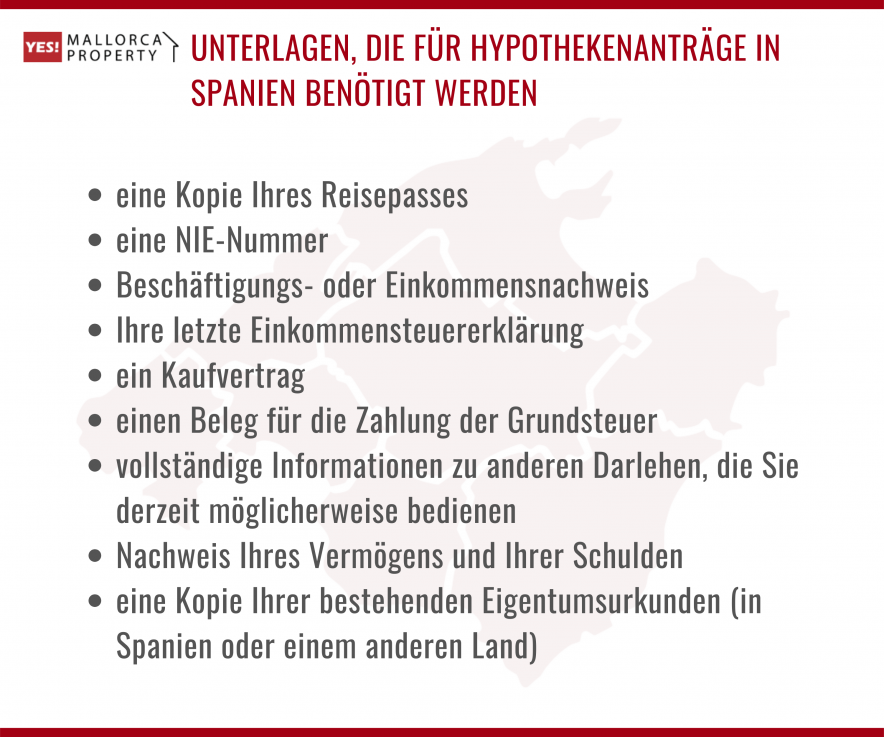

1. Bereitstellung einer NIE (Steueridentifikationsnummer). Wenn Sie keine nicht haben, müssen Sie es erhalten. Das Verfahren zum Erhalt ist ziemlich einfach, erfordert jedoch ein gewisses Wissen. In der Regel begleiten Immobilienagenturen auf Mallorca diesen Prozess bei Bedarf.2. Eröffnung eines Kontos bei einer spanischen Bank.

3. Vorbereitung und Versand einer Reihe von Dokumenten für die Hypothekendarlehen an die Bank.*

4. Erste Vorentscheidung der Bank. Auf Mallorca dauert dieses Verfahren 2 bis 5 Werktage.

5. Bewertung von Immobilien (im Falle einer positiven Entscheidung über die Erteilung einer Hypothek). In Spanien dürfen Banken ihre Hypothekenkredite nicht selbst bewerten. Die Bewertung kann nur von den Bewertungsunternehmen, die von der Nationalbank von Spanien (Banco de España) zertifiziert wurden, durchgeführt werden.

6. Nach der endgültigen Bewertung der erworbenen Immobilie überweist der Kreditnehmer einen Teil seines eigenen Mittel auf das Konto des Notars.

7. Unterzeichnung eines Hypothekenvertrags beim Notar. Erledigung des Kauf-und Verkaufs von Immobilien. Registrierung der Transaktion durch das staatliche Immobilienregister.

WICHTIG: Die Berechnung des maximal möglichen Kreditbetrags erfolgt auf der Grundlage des kleinsten Betrags – des Verkaufspreises oder des Schätzwertes.

*Satz von Dokumenten für die Hypothekendarlehen:

-

Deklaration IRPF 17 Y 18)

-

Anwesenheit ausstehender Hypotheken

-

DNI-Nummer, NIE

-

Pass

-

Kontoauszug in 3 Monaten

-

Fragebogen des Hypothekenkreditnehmers in Form einer Bank

-

Arbeitsvertrag

-

Gehaltsliste für die letzten 2 Monate

-

Für deutsche Staatsbürger - «SCHUFA-Auskunft» (Zertifikat Deutschlands)- certificate of Germany.

Wie viel Kredit kann ich aufnehmen?

|

|

Resident |

Gebietsfremde |

|---|---|---|

|

Maximales % Finanzierung vom Wert der Immobilie |

80% |

70% |

|

Maximaler Betrag für die Hypothekarberechnung auf den Websites der spanischen Banken |

bis zu 1.500.000 Euro auf der Website der Bank. Individuell bei persönlicher Beratung |

1.500.000 Euro auf der Website der Bank. Individuell bei persönlicher Beratung |

|

Mindestalter |

21 Jahre |

23 Jahre |

|

Höchstalter |

60 Jahre |

60 Jahre |

|

Verhältnis der maximalen Zahlung unter Berücksichtigung der Gesamtkosten zum Einkommen |

40% |

40% |

|

Erster Pauschalbeitrag |

20% |

30% |

|

Steuern und Gebühren als Prozentsatz des Immobilienwerts |

15% |

15% |

Die maximale Kreditsumme beträgt maximal 5.000.000 Euro. Hypothekenberechnungen für große Beträge werden individuell vorgenommen und hängen direkt vom nachgewiesenen Einkommen des Kreditnehmers ab.

Die Hypothekenzahlung in Höhe der Fixkosten darf 40% des bestätigten Einkommens des Kreditnehmers nicht überschreiten.

Residenten Spaniens stehen Hypothekendarlehen in Höhe von bis zu 80% des Schätzwertes der Immobilie zur Verfügung. Für Gebietsfremde - bis zu 70%. Und wenn die Banken diesen Wert (50% -60% als Maximum) in der Pandemie-Zeit deutlich unterschätzt haben, begannen sie ab Dezember 2021 70% des Schätzwertes von Immobilien bereitwilliger auszugeben.

Was das Jahr 2022 betrifft, so hat sich die Situation im Laufe des Jahres mehrmals geändert. Als das Ungleichgewicht in der Weltwirtschaft zunahm, änderten die spanischen und europäischen Banken wiederholt ihre Politik bei der Vergabe von Hypothekenkrediten. Gegen Ende des Jahres hatten sich die Schwankungen jedoch wieder etwas beruhigt. Die maximalen Hypothekenbeträge blieben auf dem gleichen Niveau von 50 % bis 80 % des Immobilienwerts.

Einen Betrag von 30% muss der Immobilienkäufer auf Mallorca, der kein Resident ist, aus eigenen Mitteln hinterlegen. Und er muss auch Steuern und Gebühren zahlen, die mit dem Immobilienkauf verbunden sind (10% -12% des Wohnpreises).

Es ist üblich, dass Käufer aus Deutschland und anderen europäischen Ländern einen Konsumentenkredit in bar in ihrem Land zu günstigen Konditionen aufnehmen, um einen Teil ihrer Eigengeld zurückzuzahlen, die nicht von spanischen Banken bei der Ausgabe einer Hypothek finanziert werden.

Arten der Hypothek, Zinssätze

Auf Mallorca, wie in ganz Spanien, bieten Banken drei Arten von Hypothekendarlehen für Einzelpersonen an: mit einem festen, variablen und gemischten Zinssatz.

|

|

Durchschnittlicher Darlehenszins in % für das Jahr 2021 |

Durchschnittlicher Darlehenszins in % für das Jahr 2022 |

Entwicklungsdynamik zum 2022 |

|---|---|---|---|

|

Fester |

2,3% |

4,3% |

+2% |

|

Variabler |

1,8% |

4,87% |

+3,07% |

|

Gemischter |

2% |

4,6% |

+3,07% |

Durchschnittliche Daten zu Hypothekentypen (bereitgestellt von Caixabank).

Fester Zinssatz

Eine Hypothek mit einem unveränderlichen Zinssatz während der gesamten Laufzeit des Darlehens. Das ist eine Art von Annuitätszahlung. Sie wird bei Erhalt der Hypothek berechnet und bleibt konstant. Sie ist für diejenigen, denen Stabilität bei Zahlungen wichtig ist, geeignet. Keine Veränderungen in der Wirtschaft beeinflussen den Prozentsatz einer solchen Hypothek und damit die Zahlungen. Der Zinssatz in der Anfangsphase ist im Vergleich zu anderen Hypothekentypen etwas höher.

- Variabler Zinssatz

Eine Hypothek Option mit erhöhtem Risiko für den Kreditnehmer. Der Zinssatz ist zum Zeitpunkt der Kreditvergabe deutlich niedriger. Aber in späteren Perioden kann der Satz sowohl sinken als auch steigen. Alle 6 Monate berechnen die Banken die Rate unter Berücksichtigung der Veränderungen auf dem Markt neu. Der zur Zinsanpassung in Spanien verwendete Index heißt Euribor. Diese Art von Hypothek eignet sich für Kreditnehmer mit hohem Einkommen und für diejenigen, die eine Hypothek viel früher vorzeitig schließen möchten.

Im Jahr 2022 führten die weltweiten Turbulenzen zu einem Anstieg des Euribor, wodurch die Hypothekenzinsen spürbar anstiegen. Infolgedessen mussten viele Kreditnehmer höhere Hypothekenzahlungen von bis zu 50 % zahlen. Langfristig gesehen ist dieses Format immer noch vorteilhaft. Für diejenigen, die vor nicht allzu langer Zeit eine Hypothek aufgenommen haben, kann diese Form jedoch weniger günstig sein.

- Gemischter Zinssatz

Der ist eine Mischung aus den ersten beiden Arten von Hypotheken. Der erste Teil der Laufzeit wird zu einem festen Zinssatz gezählt. Bei einem festen Zinssatz gilt das erste Drittel der Kreditzeit. Aber diese Frist kann individuell angepasst werden, um die Wünsche des Hypothekenkreditnehmers auf Mallorca zu berücksichtigen. Diese Hypothek hat auch Risiken für den Kreditnehmer. Aber in der Regel wird eine solche Hypothek vorfristig geschlossen. Eine Hypothek mit gemischtem Zinssatz eignet sich für diejenigen, die auf absehbare Zeit eine Erhöhung ihres eigenen Einkommens prognostizieren.

Hypotheken-Zinssätze auf Mallorca

Auf Mallorca gibt es eine große Auswahl an Banken mit erschwinglichen Hypothekendarlehen. Hier sind die beliebtesten: Sabadell, La Caixa banco, Santander, BankInter, IMF, Bankia, Deutsche Bank.

Die Grundbedingungen sind bei ihnen ähnlich. Aber der Nutzen für den Kreditnehmer kann unterscheiden.

|

Bank |

Variante 1. Ohne Abwärtsquoten: |

Variante 2. Mit Abwärtsquoten: |

|---|---|---|

|

Sabadel |

- die Kreditfrist beträgt bis zu 30 Jahre - die maximale Kreditfinanzierung beträgt bis zu 80% für die erste Immobilie und 70% für die Zweite - fester Zinssatz (TIN) 4,30% - Jahreszinssatz(TAE) 4,66% |

- die Kreditfrist beträgt bis zu 30 Jahre - die maximale Kreditfinanzierung beträgt bis zu 80% für die erste Immobilie und 70% für die Zweite - TIN ab 4,87% - TAE ab 5,53%

|

|

LaСaixa |

- die Kreditfrist beträgt bis zu 30 Jahre - die maximale Kreditfinanzierung beträgt bis zu 80% für die erste Immobilie und 70% für die Zweite - TIN 4,60% - TAE 4,79% |

- die Kreditfrist beträgt bis zu 30 Jahre - die maximale Kreditfinanzierung beträgt bis zu 80% für die erste Immobilie und 70% für die Zweite - TIN ab 3,60% - TAE ab 3,98% |

|

Santander |

- die Kreditfrist beträgt bis zu 30 Jahre - die maximale Kreditfinanzierung beträgt bis zu 80% für die erste Immobilie und 70% für die Zweite - TIN 4,49% - TAE 5,23% |

- der feste Zinssatz für die ersten 6 Monate. Dann mit dem Wechsel zu einem schwebenden Satz - die Kreditfrist beträgt bis zu 30 Jahre - die maximale Kreditfinanzierung beträgt bis zu 80% für die erste Immobilie und 70% für die Zweite - TIN 4,83% - TAE 5,57% |

|

BBVA |

- die Kreditfrist beträgt bis zu 30 Jahre - die maximale Kreditfinanzierung beträgt bis zu 80% - der feste Zinssatz für 10 Jahre. Dann der Wechsel zu einem schwebenden Satz - TIN 4,47% im ersten Jahr - TAE 4,5% |

- die Kreditfrist beträgt bis zu 30 Jahre - die maximale Kreditfinanzierung beträgt bis zu 80% - der feste Zinssatz für die ersten 6 Monate. Dann mit dem Wechsel zu einem schwebenden Satz - TIN 4,83% - TAE 5,57% |

Der Anpassungsfaktor ist der variable Euríbor-Satz. Ende März 2023 lag der Euribor bei 3,65 %. Bankinter und FUNCAS prognostizieren, dass der Euribor-Satz Ende 2024 bei 3 % bzw. 3,37 % liegen wird.

Die folgenden Faktoren können sich ebenfalls auf Änderungen des Hypothekenzinssatzes auswirken:

Reduzierung der Kreditfrist

-

Immobilienversicherung

-

Lebensversicherung

-

Abzüge in die Pensionskasse

-

Überweisung des Gehalts auf das Konto

Kosten für die Erledigung einer Hypothek

Nach der Entscheidung des Zivilgerichts nach 2019 müssen die meisten zusätzlichen Kosten, die mit dem Erhalt einer Hypothek verbunden sind, von der Bank übernommen werden, die die Finanzierung übernimmt.

Im März 2022 übernimmt der Kreditnehmer bei Erhalt des Darlehens die folgenden Kosten:

Die Kommission für die Ausgabe der Hypothek - von 0,5% bis 1% des beantragten Darlehensbetrags

Bankschätzung des Immobilienwertes bis zu 0.1% des Wertes der Unterkunft

Die Kosten für die Immobilienversicherung. Der Wert dieser Versicherung variiert je nach Vertragsschlusszeit, den Eigenschaften des zu verpfändenden Vermögens, dem versicherten Kapital und den vertraglichen Garantien. Im Durchschnitt der Banken beträgt dieser Wert 0,25% des Immobilienpreises pro Jahr.

Lebensversicherung des Kreditnehmers. Sie wird einmal im Quartal bezahlt. Die geschätzten Kosten betragen 90 Euro.

Nach der geltenden spanischen Gesetzgebung darf die Bank die Immobilienversicherung nicht zwangsweise in den Darlehenspreis aufnehmen. Der Kunde kann die Versicherungsgesellschaft mit den günstigsten Bedingungen selbst wählen. Aber in der Praxis wirkt sich die Versicherung bei der gleichen Bank aus, in der die Hypothek aufgenommen wird, zum besseren auf die Endbedingungen im Vertrag für den Immobilienkäufer auf Mallorca aus. Die Bank kann den Zinssatz von 2,6% auf 1,59% senken.

Vorzeitige Tilgung

Eine Hypothek kann zu jeder Zeit vorzeitig zurückgezahlt werden. Aber abhängig von der Bank wird es ein Moratorium für die vorzeitige Tilgung von 3 bis 5 Jahren geben. Im Falle einer vorzeitigen Tilgung der Hypothek während des Moratoriums ist der Eigentümer verpflichtet, den von jeder Bank individuell festgelegten Betrag zu zahlen.

Umschuldung und Übertrag einer Hypothek auf andere Banken

Spaniens Banken haben viele Hypothekenrefinanzierungsprogramme sowohl innerhalb der Bank als auch eine Gelegenheit, eine Hypothek von einer anderen Bank zu übertragen.

Als Änderungen können die Nächsten betrachtet werden:

Erhöhung des Darlehensbetrags

Verlängerung oder Verkürzung der Kreditfrist

Erhalten der zusätzlichen Finanzierung. Zum Beispiel für die Renovierung oder den Bau

Programmveränderung mit einem festen Zinssatz in einen Variablen und umgekehrt

In der Regel nimmt die Bank eine Kommission für eine solche Operation von 0,1% bis 1% des angeforderten Betrags.

Verkauf von Immobilien mit einer Hypothek

Wenn ein Immobilieneigentümer auf Mallorca sich entscheidet, sein Eigentum zu verkaufen, das von der Bank gesichert ist, muss er einige zusätzliche Maßnahmen ergreifen:

1. Sie müssen die Bank über Ihre Absicht informieren, die Immobilie zu verkaufen. Sie können dies per E-Mail an die Bankfiliale tun, in der die Hypothek ausgestellt wurde. Es ist am besten, dies sofort nach der Unterzeichnung eines Optionsvertrags mit dem Käufer zu tun.

2. Erhalten Sie von Ihrer Bank ein Zertifikat mit dem Restbetrag der Schulden.

3. Geben Sie dem Käufer ein Zertifikat, damit er einen Scheck im Namen der Bank ausstellen kann.

4. Dies ist notwendig, damit der Vertreter der Bank zum Zeitpunkt der Unterzeichnung des Kaufvertrags beim Notar anwesend ist. Ein Bankangestellter erhält seinen Scheck und unterschreibt la Escritura de cancelación de hipoteca - ein Hypothekenentzugsdokument.

5. Der letzte Schritt ist ein Muss. Es ist notwendig, die Hypothek im Immobilienregister aufzuheben. Wenn Sie dies nicht tun, bleibt die Immobilie auch nach dem Verkauf im Status der Sicherheiten. Sie können dies tun, indem Sie die Gebühr selbst bezahlen. Die Höhe der Gebühr kann variieren und liegt zwischen 200 und 350 Euro. Oder nutzen Sie die Dienste eines Anwalts.

Wichtige Punkte, die Sie bei der Beschaffung einer Hypothek beachten sollten

Um eine Hypothekenberatung zu erhalten, müssen Sie einen Termin bei einem Bankangestellten vereinbaren. Die Bank muss persönlich kommen und einen vollständigen Satz von Dokumenten zur Verfügung stellen. Die Liste der notwendigen Dokumente sendet die Bank im Voraus an eine E-Mail.

Es ist möglich, eine Remote-Beratung über die Möglichkeit zu erhalten, eine Finanzierung zu erhalten. Aber eine solche Beratung wird ausschließlich Informationscharakter haben.

Die Hypothekenzinsen auf den Balearen im März 2022 sind stabil niedrig (1,98 – 2,67%). Dies ist auf die Autonomiepolitik der Regierung zurückzuführen, um die Investitionsattraktivität zu erhöhen.

Banken auf Mallorca geben gerne eine Hypothek aus und sind bereit, die Bedingungen zu besprechen. Jede zweite Immobilientransaktion auf Mallorca erfolgt mit einer Hypothek. Die Zahl der positiven Hypothekenentscheidungen auf Mallorca ist um 20% höher als der spanische Durchschnitt auf dem Festland.

Beispiel für die Berechnung einer Hypothek

Beispiel 1:

Wohnung auf Mallorca für 500.000 € auf dem Sekundärmarkt

Kreditlaufzeit 15 Jahre

Festzins 4,8%

Anzahlung 30%

-

Die Wohnungen auf Mallorca kosten 500.000 Euro auf dem Sekundärmarkt.

-

Die Darlehenslaufzeit beträgt 15 Jahren

-

Der feste Zinssatz beträgt 2,6%

-

Die Anzahlung beträgt 30%

-

Monatliche Zahlung von 2.602 Euro

-

Überzahlung für die gesamte Laufzeit von 80 900 Euro

Monatliche Zahlung 2.731,45 €

Überzahlung für die gesamte Laufzeit 141.661€

Beispiel 2:

-

Villa auf Mallorca für 1.500.000 €

-

Eigenmittelbeitrag 450.000 €

-

Darlehensbetrag 1.050.000 €

-

Kreditlaufzeit 30 Jahre

-

Ermäßigter Satz 4,6%

Monatliche Zahlung 6.756,84 €

Überzahlung 166.231 €

Hypothekenrechner

Ist es heute rentabel, eine Hypothek auf Mallorca aufzunehmen?

Die Ausfallquote für Ausländer auf Mallorca ist im Jahr 2022 minimal. Die Hälfte der Immobilientransaktionen auf der Insel geschieht mittels einer Hypothek. In der Praxis der Immobilienagentur Yes! Mallorca Property beträgt der Immobilienkauf mit Fremdkapital der Bank mehr als 50%. Auf 10 unterzeichnete Kaufverträge in der Agentur entfallen mindestens 6 Verträge mit einer Hypothek.

Finanzieller Vorteil:

|

Der durchschnittliche Hypothekenzins auf Mallorca beträgt |

4,1% |

|

Prognose der Immobilienpreise auf Mallorca für 2023 -2024 |

от +10% до +32% |

|

Durchschnittliche jährliche Preissteigerung auf Mallorca (2018 - 2023) |

от +8% до +16% в год |

|

Anstieg der Immobilienwerte auf Mallorca in den letzten 15 Jahren laut UltimaHora |

+ 35% |

|

Entwicklung des durchschnittlichen jährlichen Mietpreises auf Mallorca |

+6% |

Der Immobilieneigentümer erhält einen Vermögenswert, der nicht nur die Hypothekenkosten vollständig überdeckt, sondern dem Eigentümer auch einen hohen Gewinn ermöglicht.

Wenn Sie eine Immobilie auf Mallorca mit einer Hypothek kaufen möchten, werden die Experten von YES! Mallorca Property Ihnen gerne helfen. Wir haben viele erfolgreiche Fälle für die Arbeit mit Hypothekendarlehen. Und auch eine Verbindung mit Partnerbanken, die unseren Kunden bessere Finanzierungsbedingungen bieten. Wir werden Ihnen helfen - kontaktieren Sie uns schon heute!