Kosten- und Steuerfragen beim Verkauf Immobilien auf Mallorca, Spanien

- Erläuterung der Kosten für den Verkauf von Immobilien auf Mallorca: Steuern und versteckte Kosten, die Sie beachten sollten

- Praktische Kosten- und Steuerfragen beim Verkauf mallorkinischer Immobilien

- Kapitalzuwachssteuer von Ihrer Gewinne (CGT)

- Reserve für Einkommenssteuer – Retención

- Immobilien-Agenturgebühren

- Ausländische Residenten im Alter von 65 Jahren und älter

Erläuterung der Kosten für den Verkauf von Immobilien auf Mallorca: Steuern und versteckte Kosten, die Sie beachten sollten

Zum Thema Ausgaben und Steuern beim Verkauf von Immobilien auf Mallorca kann man im Internet eine große Anzahl von Publikationen finden. Damit Sie sich in die komplizierte Terminologie nicht verwickeln, haben wir alle aktuellen Informationen über Steuern und Ausgaben beim Verkauf von Immobilien gesammelt.

Im Artikel von YES! Mallorca Property werden Sie alle finanziellen und steuerlichen Details zum Verkauf von Immobilien auf Mallorca erfahren.

-

Wie man sie richtig berechnet

-

Welche Kosten erwarten den Eigentümer vor und nach dem Verkauf einer Immobilie auf Mallorca

-

Wie unterscheiden sich Steuern für Residenten und Devisenausländer

-

Beispiele für Kosten beim Selbstverkauf

-

Wie viel können Sie sparen

-

Was sind die nicht offensichtlichen Kosten

Dieser Artikel ist eine Ergänzung zum Material über den profitablen Wohnverkauf auf Mallorca (Link zu einem zuvor erstellten Artikel).

Praktische Kosten- und Steuerfragen beim Verkauf mallorkinischer Immobilien

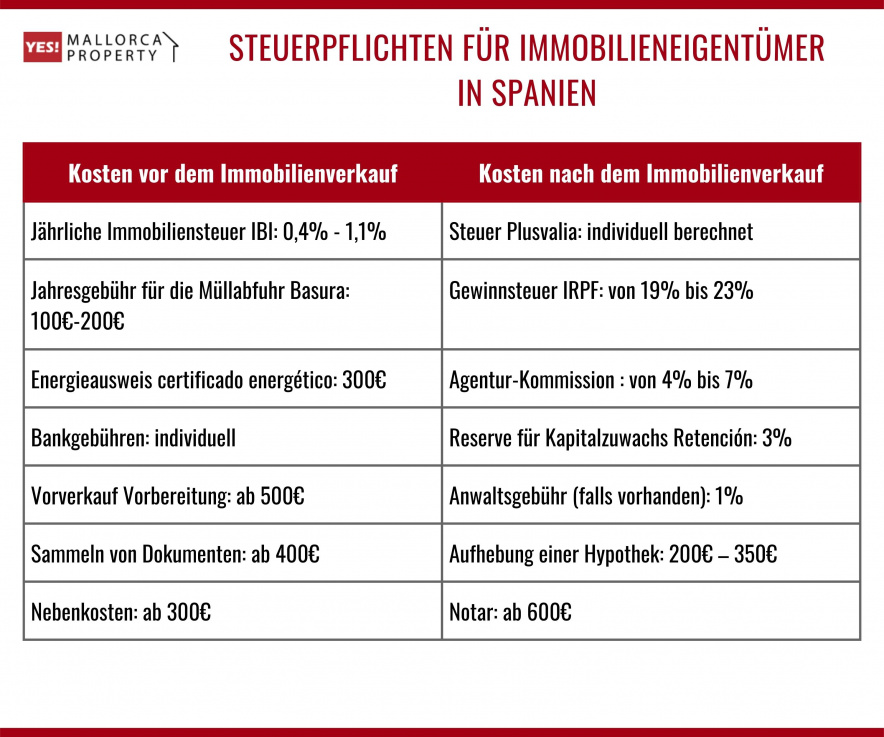

Um alle möglichen Kosten beim Verkauf einer Immobilie auf Mallorca richtig zu berechnen, müssen Sie verstehen, aus welchen Zahlungen sie bestehen und was sie beeinflusst.

| Kosten vor dem Immobilienverkauf | Kosten nach dem Immobilienverkauf | |||

| Jährliche Immobiliensteuer IBI | 0,4% - 1,1% | Steuer Plusvalia | individuell berechnet | |

| Jahresgebühr für die Müllabfuhr Basura | 100 – 200 Euro | Gewinnsteuer IRPF | von 19% bis 23% | |

| Energieausweis certificado energético | 300 Euro | Agentur-Kommission | von 4% bis 7% | |

| Bankgebühren | individuell | Reserve für Kapitalzuwachs Retención | 3% | |

| Vorverkauf Vorbereitung | ab 500 Euro | Anwaltsgebühr (falls vorhanden) | 1% | |

| Sammeln von Dokumenten | ab 400 Euro | Aufhebung einer Hypothek | 200 – 350 Euro | |

| Nebenkosten | Ab 300 Euro | Notar | ab 600 Euro | |

Steuer auf die Bodenwertzunahme (Plusvalía)

Die erste von zwei Pflichtsteuern, die ein Grundstückseigentümer beim Verkauf zahlt, heißt Plusvalía.Diese Steuer zielt darauf ab, die Gemeinden der spanischen Autonomien zu unterstützen, und ist nach dem IBI der zweitgrößte Teil ihres Budgets.

Bis Oktober 2021 musste der Katasterwert des Grundstücks mit der Anzahl der Jahre des Besitzes der Immobilie multipliziert werden, um die Plusvalía-Steuer zu berechnen. Auf diesen Wert wurde eine jährliche Quote von nicht mehr als 3,5% angewendet. Der erhaltene Betrag wurde mit dem Steuersatz von 30% multipliziert. Durch ein Urteil des spanischen Verfassungsgerichts wurde die Plusvalía-Steuer aufgehoben, da die Steuer die tatsächliche Veränderung des Marktes nicht berücksichtigte. Durch ein Urteil des spanischen Verfassungsgerichts wurde die Plusvalía-Steuer aufgehoben, da die Steuer die tatsächliche Veränderung des Marktes nicht berücksichtigte. Und selbst wenn der Eigentümer die Immobilie mit einem Verlust verkaufte, musste die Steuer noch bezahlt werden.

Nur eine Woche nach der Aufhebung hat die spanische Regierung die Grundstückswertsteuer bereits mit Anpassungen erneut eingeführt. Die jährliche Quote wird nun einen maximalen Wert haben, abhängig von der Anzahl der Jahre, in denen sich die Immobilie im Besitz befand.

|

Maximaler jährlicher Koeffizient (tatsächliche Zeitspanne) |

|

|

bis zu 1 Jahr |

0,14 |

|

1 Jahr |

0,13 |

|

2 Jahre |

0,15 |

|

3 Jahre |

0,16 |

|

4 Jahre |

0,17 |

|

5 Jahre |

0,17 |

|

6 Jahre |

0,16 |

|

7 Jahre |

0,12 |

|

8 Jahre |

0,10 |

|

9 Jahre |

0,09 |

|

10 Jahre |

0,08 |

|

11 Jahre |

0.08 |

|

12 Jahre |

0,08 |

|

13 Jahre |

0,08 |

|

14 Jahre |

0,10 |

|

15 Jahre |

0,12 |

|

16 Jahre |

0,16 |

|

17 Jahre |

0,20 |

|

18 Jahre |

0,26 |

|

19 Jahre |

0,36 |

|

ab 20 Jahren |

0,45 |

- Die jährliche Quote ändert sich jährlich basierend auf der Marktsituation und kann von jeder Gemeinde geregelt werden. Verwenden Sie die Zahlen von der offiziellen Website vom Rathaus für eine genaue Berechnung

- Die Gemeinde (Rathaus), wo sich die Immobilie, die am Verkaufen ist, befindet, kann den Steuersatz anpassen, der jedoch 30% nicht überschreiten darf.

Die zweite Änderung betraf die Berechnungsmethode. Wenn der Steuerzahler nachweist, dass die realen Kapitalzuwachs niedriger sind als der nach dem Katasterwert berechnete Kapitalzuwachs, kann der reale Kapitalzuwachs die Grundlage für die Berechnung der Plusvalía-Steuer sein.

Dritte Änderung: Alle Transaktionen mit einer Besitzungszeit von weniger als einem Jahr werden von Plusvalía besteuert. Der Steuerzahler hat das Recht, die Steuer anzufechten, wenn er nachweisen kann, dass der Grundstückwert nicht gestiegen ist.

In welchen Fällen wird dem Verkäufer eine Plusvalía-Steuer erhoben:

-

Immobilienverkauf

-

Schenkung von Immobilien

-

Vererbung des Nachlasses

Die Plusvalía-Steuer muss innerhalb von 30 Tagen nach dem Immobilienverkauf und innerhalb von 6 Monaten im Falle einer Übergang durch Erbschaft bezahlt werden.

Die Formel zur Berechnung der Steuer Plusvalía:

| Der Katasterbodenwert oder der Kapitalzuwachs (der niedrigste Wert wird ausgewählt) | * | Anzahl der Jahre des Besitzes | * | Jährliche Quote. Die kann je nach dem Rathaus variieren | * | Der Steuersatz liegt zwischen 24% und 30%. Der wird vom Rathaus festgelegt |

Berechnung der Plusvalía-Steuer am Beispiel von Appartements:

Anschaffungsjahr: 2017

Preis zum Zeitpunkt der Übernahme beträgt 300.000 Euro.

Verkaufsjahr: 2022

Verkaufspreis beträgt 450.000 Euro.

Ein Kapitalzuwachs beträgt 150.000 Euro.

Die Besitzungszeit beträgt 6 Jahre. Wir wählen einen Koeffizienten von 0,16%.

Zum Zeitpunkt des Verkaufs beläuft sich der Katasterwert auf 100.000 Euro.

In diesem Fall sind 60% ein Bodenwert und 40% ein Wert des Gebäudes nach dem Kataster.

| Steuerpflichtige Basis für "realen" Kapitalzuwachs: | Steuerpflichtige Basis für Kataster-Kapitalzuwachs: | |

| 150 000 Euro * 60% = 90 000 Euro | 100 000 * 60% * 0,16 = 9 600 Euro |

Betrag der Plusvalía-Steuer beim Verkauf beträgt 9.600 € * 30% = 2.880 €.

TIP: Der Kataster-Bodenwert kann in der letzten IBI-Steuererklärung oder im Katasteramt der Gemeinde gefunden werden.

Kapitalzuwachssteuer von Ihrer Gewinne (CGT)

Die zweite obligatorische Steuer beim Immobilienverkauf von Immobilien ist die Kapitalertragssteuer. Die zu versteuernde Basis für ihre Berechnung ist die Plus-Differenz zwischen dem Kaufbetrag und dem Verkaufsbetrag. Das heißt, die Steuer wird erhoben, wenn der Wert der erworbenen Immobilie niedriger ist als der Wert des Verkaufs.

Es gibt einen Unterschied in der Zahlung dieser Steuer zwischen Residenten und Devisenausländern von Spanien.

|

Devisenausländer |

Residenten |

|

Ein fester Satz beträgt 19% |

Der Steuersatz wird basierend auf der Höhe des Kapitalzuwachs berechnet |

|

< 6 000 € - der Einsatz beträgt 19% |

|

|

6 001 € – 50 000 € - der Einsatz beträgt 21% |

|

|

Ab 50 001 € - der Einsatz beträgt 23% |

WICHTIG: Wenn Sie ein Resident von Spanien sind, müssen Sie zum Zeitpunkt des Verkaufs Ihrer Immobilie die erforderlichen Unterlagen vorlegen, um Ihr Recht auf legalen Aufenthalt in Spanien zu bestätigen. Dazu müssen Sie dem Finanzamt eine Erklärung für die letzten 3 Jahre, einen Kaufvertrag in Ihrem Namen, der vor spätestens 3 Jahren geschlossen war, oder eine Bescheinigung der Gemeinde, dass Sie in den letzten 3 Jahren in Spanien registriert sind, vorlegen.

Für Residenten Spaniens muss die Kapitalzuwachssteuer in der Einkommensteuererklärung für das Jahr nach dem Jahr des Immobilienverkaufs angegeben werden.

Auskunft: Immobilien, die vor 1986 in Spanien erworben wurden, unterliegen sowohl für Residenten als auch für Devisenausländer nicht der Kapitalzuwachssteuer.

Beispiel für die Berechnung der Einkommensteuer für Residenten Spaniens:

Das Haus wurde im Jahr 2015 für 1.000.000 € gekauft.

Es wurde verkauft im Jahr 2021 für 1.500.000 €.

Das Einkommen betrug 1.500.000 – 1.000.000 € = 500.000 € ( die steuerpflichtige Basis)

IRPF beträgt 500.000 € * 23%= 115 000 €.

Steuervergünstigung

Fälle der Befreiung von der Zahlung der Steuer IRPF:

-

Reinvestition mit dem Ziel, neue Immobilien für den Hauptwohnsitz zu erwerben

-

Personen über 65 Jahre

-

Angehörige, die nicht in der Lage sind, sich selbst zu versorgen

-

Zahlung von Hypothekenschulden

-

Wenn Sie Rechnungen für die vollständige oder teilweise Renovierung einer Immobilie haben, kann die IRPF-Steuer um den für die Renovierung aufgewendeten Betrag reduziert werden.

-

Die Agenturgebühren und die nachgewiesene Zahlung der damit verbundenen Kosten beim Verkauf der Immobilie können ebenfalls von der IRPF-Steuer abgezogen werden.

-

Falls der Marktwert sinkt, kann auch eine Kapitalzuwachssteuererstattung beantragt werden. Aber das Verfahren ist ziemlich kompliziert. Wir empfehlen, sich zur Hilfe von Anwälten anzuwenden , die sich auf Steuerrückerstattungen spezialisiert haben.

-

Wenn Sie eine neue Immobilie erwerben, die in den nächsten zwei Jahren nach dem Jahr des Gewinns aus dem Immobilienverkauf Ihre Hauptwohnung sein wird, haben Sie auch Anspruch auf eine Steuervergünstigung. Es ist wichtig zu bedenken, dass die erworbenen Immobilien in den Ländern der Europäischen Union oder in einem Land, das zum Europäischen Wirtschaftsraum gehört, liegen müssen.

Reserve für Einkommenssteuer – Retención

Diese Steuerart gilt nur für Immobilienverkäufer, die keine fiskalischen Residenten Spaniens sind. Der Zweck dieser Gebühr ist es, sicherzustellen, dass der ausländische Verkäufer keine Steuerzahlungen verpasst.| AUSKUNFT: | Nach der Entscheidung des Obersten Gerichtshofs von Spanien ist jeder, der mehr als 183 Tage im Jahr in Spanien Hoheitsgebiet lebt, ein Steuerresident. Außer wenn ein Resident nachweisen kann, dass er einen fiskalischen Wohnsitz in einem anderen Land hat, indem er ein entsprechendes Zertifikat vorlegt. Das einzige legitime Dokument, das den Status eines fiskalischen Residenten bestätigt, ist ein Zertifikat, das von der spanischen Steuerbehörde ausgestellt wurde. |

Das Wesen der Gebühr Retención besteht darin, dass zum Zeitpunkt des Immobilienverkaufs von einem ausländischen Verkäufer eine Reserve von 3% des Verkaufspreises einbehalten wird. Diese Gebühr wird zum Zeitpunkt der Unterzeichnung des Kaufvertrags beim Notar bezahlt. Das heißt, der ausländische Verkäufer erhält zum Zeitpunkt des Verkaufs nur 97% des Betrags im Kaufvertrag.

Wenn der Kapitalzuwachs nicht bestätigt wird, hat der Verkäufer das Recht, eine Rückerstattung der einbehaltenen 3% zu beantragen. Die Frist für die Beantragung einer Rückerstattung beträgt nicht mehr als 3 Monate ab dem Zeitpunkt des Immobilienverkaufs.

Jährliche Immobiliensteuer IBI

Das ist eine weitere Kommunalsteuer, mit der Immobilien auf Mallorca und in ganz Spanien besteuert werden.Diese Steuer verlangt die jährliche Berechnung und Zahlung durch den nominalen Eigentümer der Immobilie am ersten Januar dieses Jahres. Die zu versteuernde Basis für die Berechnung ist der Kataster-Immobilienwert, der von der jeweiligen Gemeinde für den ersten Januar des Berichtszeitraums festgelegt wurde.

Der Katasterwert ist immer viel niedriger als der reale Wert, daher wird die IBI-Grundsteuer als niedrig angesehen. Der IBI-Steuersatz beträgt auf Mallorca durchschnittlich 0,5%. Dabei liegt er zwischen 0,4% und 1,2% in Spanien.

Im Jahr des Immobilienverkaufs liegt die Verantwortung für die Zahlung der IBI-Steuer bei demjenigen, der zum 1. Januar der eigentliche Eigentümer der Immobilie war. Die Steuer muss zum Zeitpunkt des Verkaufs für das gesamte laufende Jahr gezahlt werden.

Beim Immobilienverkauf erhält der Eigentümer einen Bankscheck, der dem Verkaufsbetrag entspricht, abzüglich aller erforderlichen Kosten:

-

Reserve für Einkommensteuer

-

Agenturgebühren

Die Währung für die Berechnung eines Bankschecks in Spanien ist der Euro. Wenn der Verkäufer also ein Bürger eines anderen Landes ist, in dem der Euro keine offizielle Währung ist, muss er ein Konto bei einer spanischen Bank eröffnen. Dies wird dazu beitragen, das Geld leichter zu erhalten.

Bei der Geldüberweisung von spanischen Banken in ein anderes Land lohnt es sich, die Kosten herauszufinden, welche Provision die Bank für die Überweisung übernimmt, und den Umwandlungskurs zu berücksichtigen. Meistens ist es äußerst unrentabel, deshalb lohnt es sich, alternative Möglichkeiten, eine Umrechnung der Geldmittel, nicht im Widerspruch zu den Gesetzen des Landes des Absenders und des Landes des Empfängers, zu erkunden.

Zum Beispiel greifen britische Bürger oft für Geldüberweisung auf Börsenplätze zurück oder auf Online-Plattformen für die Währungsumrechnung, auf denen Sie den Kurs zum Zeitpunkt der Transaktion festlegen können.

Für Bürger anderer europäischer Länder wie Deutschland wird die Eröffnung eines Kontos kein Problem sein, da sie das Geld aus dem Verkauf ihrer Immobilien auf Mallorca direkt auf ein deutsches Bankkonto ohne Umstellung gutschreiben können. Der Höchstbetrag wird hier nur die mögliche Überweisungsgebühr betragen - maximal 30 Euro.

Neben dem Wechselkurs müssen Sie jedoch auch andere Punkte berücksichtigen, die sich auf die Kosten der Überweisung auswirken können:-

Überweisungsbetrag

-

Kürzeste Überweisungszeiten

-

Kommission für die Operation

Die Agenten des Unternehmens YES! Mallorca Property sind echte Profis auf dem Gebiet des Immobilienverkaufs. Für unsere Kunden werden wir immer die besten Strategien für die Überweisung Ihrer Geldmittel zum Auswahl anbieten.

Immobilien-Agenturgebühren

Auf Mallorca, wie in anderen spanischen Autonomiegebieten, zahlt der Verkäufer eine Kommission an die Agentur. Dies ist ein enormer Unterschied zu den meisten anderen EU-Ländern, in denen die Dienstleistungen des Agenten vom Käufer bezahlt werden.

Die klassische Kommission der Immobilienagentur auf der Insel beträgt 5% des Verkaufspreises. Diese Rate kann sowohl in die kleinere als auch in die größere Richtung angepasst werden.

Faktoren, die die Kommission beeinflussen:

| Exklusiver Vertrag | Die Kommission der Agentur wird höher sein - 6% oder 7%. In diesem Fall wird ein professionelles Unternehmen einen separaten Marketingplan für den Verkauf Ihrer Immobilie erstellen und klare Verkaufsfristen festlegen. Normalerweise wird ein solcher Vertrag nicht länger als für 3 Monate unterzeichnet. |

|---|---|

| Die Kommission beträgt 5% | Der Standardvertrag der Immobilienagentur. Mit einem solchen Vertrag kann sich der Eigentümer an mehrere Agenturen wenden und sogar selbstständig Immobilien verkaufen. |

| Die Rate beträgt weniger als 5%. | Seien Sie vorsichtig! Wenn Ihnen ein Gebot unter dem Markt versprochen wird, sollten Sie sich für den Ruf des Unternehmens und die Dauer seiner Existenz auf dem Markt interessieren. Junge Unternehmen locken auf diese Weise oft Kunden an. |

WICHTIG: Denken Sie daran, dass Sie neben der Agenturvergütung eine Mehrwertsteuer (MwSt.), das heißt 21% des Wertes der Dienstleistungen, zahlen müssen.

Beispiel für die Berechnung der Kommission einer Immobilienagentur auf Mallorca:

Der Verkaufspreis des Appartements beträgt 600.000 Euro

Die Kommission der Agentur beträgt 600.000 € *5% + 600.000 €*5%* 21% = 36.300 €

Energieausweis

Beim Immobilienverkauf muss ein gültiges Energiezertifikat vorgelegt werden. Wenn ein Neubau spätestens 5 Jahre nach dem Kauf verkauft wird, muss dieses Zertifikat nicht geändert werden. In anderen Fällen wird es vor dem Verkauf bestellt. Die Kosten für den Erhalt dieses Dokuments werden je nach Immobilienart zwischen 200 und 1000 Euro betragen.

Dieses obligatorische Zertifikat wird von Vermessern, Architekten oder Bauingenieuren ausgestellt. Wenn der Eigentümer beim Verkauf kein Energieausweis vorlegt, kann es zu Strafen kommen, die den Wert dieses Zertifikates um ein Vielfaches übersteigen.

Ausländische Residenten im Alter von 65 Jahren und älter

Einige Ausländer haben die Möglichkeit, von der Kapitalzuwachssteuer befreit zu werden.Voraussetzungen für die Steuervergünstigung:

Aufenthalt in Spanien für mehr als 3 Jahre legal

-

Die verkaufte Immobilie muss der Hauptwohnsitz sein

-

Alter über 65 Jahre

Wenn dabei der Eigentümer Spanien nach dem Immobilienverkauf für einen dauerhaften Aufenthalt in einem anderen Land verlässt, wird eine Reserve für Kapitalzuwachs von 3% von ihm einbehalten. Dieser Abzug kan zurückerstattet werden, wenn Sie Ihre Steuererklärung für das nächste Jahr nach dem Jahr des Verkaufs Ihrer Immobilie vorlegen.

|

AUSKUNFT: |

Nach dem spanischen Gesetz kann ein Eigentümer, der zum Zeitpunkt des Verkaufs bereits 65 Jahre alt ist, seine Immobilie nicht ohne Garantien für den Umzug in eine neue Wohnung zu verkaufen. Daher muss diese Person zum Zeitpunkt des Verkaufs entweder einen unterzeichneten Optionsvertrag für den Erwerb neuer Immobilien oder einen Mietvertrag für Immobilien mit einer möglichen Verlängerung oder eine bereits vorhandene Immobilie im Eigentum haben |

Verkauf von Pfandsimmobilien auf Mallorca

Wenn Sie eine Immobilie mit einem gültigen Hypothekenvertrag verkaufen, müssen Sie die Hypothek sofort nach dem Verkauf stornieren. Wie man das richtig macht, können Sie in unserem Artikel «Hypothek für Immobilien auf Mallorca» lesen.

WICHTIG: Die Verantwortung für die Aufhebung der Hypothek im Grundbuch liegt vollständig beim Verkäufer. Das Dokument über die Schließung einer Hypothek, das aus der Bank erhalten wurde, gilt nicht als die Aufhebung der Hypothek in diesem Kataster.

In verschiedenen Phasen der Hypothekenschließung kann die Bank unterschiedliche Gebühren für die vollständige vorzeitige Rückzahlung verlangen. Normalerweise überschreitet dieser Betrag 0,5% -1% der Hypothekenschulden zum Zeitpunkt der Rückzahlung nicht.

Die Kosten für die Aufhebungsgebühren einer Hypothek im Katasterregister können sich je nach Art und Wert der Immobilie unterscheiden. Normalerweise liegt dieser Betrag zwischen 200 und 350 Euro.

Andere Kosten beim Immobilienverkauf auf Mallorca

Zusätzliche Kosten beim Immobilienverkauf können mit einer Attraktivitätssteigerung verbunden sein:

|

Art der Kosten |

Summe |

|

Vorverkauf Reparaturen |

Abhängig von den erforderlichen Änderungen |

|

Vollständige Reinigung vor dem Fotoshooting |

40-100 Euro |

|

Gartenpflege, falls vorhanden |

von 100 bis 300 Euro |

|

Reinigung vor der Schlüsselübergabe an den neuen Besitzer, wenn eine solche Vereinbarung vorliegt |

12 Euro pro Stunde |

|

Dienstleistungen eines Transportunternehmens, wenn die Immobilie unmöbliert verkauft wird |

12–15 Euro pro Stunde |

Experten von YES! Mallorca Property empfehlen, Vorverkaufsvorbereitungen durchzuführen, da dies die Verkaufschancen bei jeder Anzeige Ihrer Immobilie stark erhöht.

Was muss man noch über die Kosten beim Verkauf einer Immobilie auf Mallorca beachten?

Gemeinschafts- und StromrechnungenZum Zeitpunkt der Unterzeichnung des Kaufvertrags bei einem Notar muss der Verkäufer ein Certificado de Comunidad vorlegen. Dieses Dokument bestätigt das Fehlen von Schulden bei kommunalen Zahlungen. Ein solches Zertifikat kostet 20 Euro. Alle erforderlichen Zahlungen müssen vor Erhalt des Zertifikats bezahlt werden.

Immobilienwerbung

Damit Ihre Immobilie eine hohe Chance auf einen schnellen und profitablen Verkauf hat, müssen Sie ihr Foto auf lokalen und ausländischen Portalen platzieren. Es ist wichtig, dass Fotos und Videos von hoher Qualität sind.

* Es lohnt sich zu erwähnen, dass Sie beim Verkauf über eine Immobilienagentur die Kosten für einen professionellen Fotografen nicht bezahlen müssen. Außerdem eine Agentur übernimmt alle Kosten, die mit der Werbung für Ihre Immobilie verbunden sind. Seriöse Agenturen haben Premium-Konten in allen wichtigen Portalen. Sie können sicher sein, dass Ihre Immobilie in den oberen Listen der Listing stehen und die Aufmerksamkeit einer großen Anzahl von Käufern auf sich ziehen wird.

Doppelte Einzahlung

Wie wir bereits in unserem Artikel «Profitabler und schneller Verkauf von Immobilien auf Mallorca» geschrieben haben, unterzeichnen Verkäufer und Käufer zuerst einen «Optionsvertrag». Das ist ein Vorvertrag. Einer seiner Punkte ist die Verantwortung des Verkäufers gegenüber dem Käufer. Nämlich: Wenn der Eigentümer seine Meinung geändert hat, die Immobilie zu verkaufen, ist er verpflichtet, den Betrag der erhaltenen Kaution in doppelter Höhe an den Käufer zurückzuzahlen.

Schluss

Wenn Sie planen, Ihre Immobilie auf Mallorca zu verkaufen, empfehlen wir Ihnen, einen Link zu diesem Artikel in den Favoriten zu speichern. Dann haben Sie eine bessere Chance, sich nicht in die spanische Gesetzgebung zu verstricken und unnötige Ausgaben zu vermeiden.

Um die Schwierigkeiten garantiert zu vermeiden, die mit dem Erlernen aller Feinheiten der Besteuerung und der Ausgabe beim Verkauf verbunden sind, wird Ihnen eine professionelle Immobilienagentur helfen.

Immobilienverkauf mit und ohne Agentur. Vor- und Nachteile

|

Mit der Immobilienagentur |

|

Ohne Immobilienagentur |

||

|

Vorteile |

Nachteile |

|

Vorteile |

Nachteile |

|

1.Kenntnisse der spanischen Steuergesetzgebung 2.Kostenlose Beratung zu Zahlungen und Steuern 3.Professionelle Fotos und Videos Ihrer Immobilie 4.Premium-Werbung in den Top-Immobilienportalen der Welt 5.Eigene Käuferbasis 6.Navigation und Durchführung von Online-Impressionen 7. Unterstützung bei der Organisation von 8.Begleitung des Verkaufs vor der Unterzeichnung der Kaufurkunde beim Notar und danach 9. Hilfe bei der Ausfertigung von Auskünften und Zertifikaten. |

1.Sie müssen die Immobilienagentur auswählen, mit der Sie arbeiten möchten 2.Die Agenturgebühr wird vom Verkäufer bezahlt |

|

1.Keine Notwendigkeit, eine Immobilienagentur zu wählen. |

1. Es ist notwendig, sich mit Steuerzahlungen selbst zu verstehen 2. Anwaltskosten für die Berechnung der Steuerzahlungen 3. Selbstst'ndige Suche nach Spezialisten für die Vorbereitung von Immobilien zum Verkauf 4.Dienstleistungen eines professionellen Fotografen 5. Selbstständige Unterbringung auf Immobilienportalen 6. Selbstständige Sammlung von allen Auskünften und Zertifikaten 7. Immer ein langer Verkauf 8. Die Notwendigkeit, bei allen Aufführungen persönlich anwesend zu sein 9. Zusätzliche Kosten und Gebühren |

Die Fachleute des Unternehmens Yes! Mallorca Property sind Spezialisten auf höchstem Niveau. Die Kentnisse, das sie in mehr als 14 Jahren gesammelt haben, helfen Ihnen, Fehler und unnötige Ausgaben beim Verkauf Ihrer Immobilie zu vermeiden.

Verkaufen Sie Ihre Immobilie einfach und stressfrei mit Profis!

ES IST AUCH INTERESSANT

Mallorca Immobilienmarkt 2022Wie Sie eine Immobilie in einer Hypothek kaufen können - alles, was Sie wissen müssen Mallorca-Boom geht 2022 weiter

Die besten Immobilien